En 2012, l’ensemble des titres d’ArcelorMittal dans le complexe sidérurgique d’El Hadjar (70%) valait à peine 19 millions de dollars américains (USD). Cevital avait offert 23 millions pour les acquérir. Mais, le gouvernement avait tout fait capoter pour offrir un cadeau à Lakshmi Mittal.

Une source à ArcelorMittal a indiqué à Maghreb Emergent que les négociations avec le groupe privé algérien Cevital pour le rachat de l’ensemble de ses participations dans le complexe d’El Hadjar avançaient bien avant que l’Etat ne renchérisse sur son offre et fasse capoter la démarche. Notre source affirme que Cevital avait formulé une offre de 23 millions USD et ArceloMittal était prêt à vendre. C’était, en effet, une offre d’achat publique (OPA) à l’amiable que le premier groupe privé algérien avait lancée début 2012 pour l’acquisition de 70% d’actions détenues par ArcelorMittal dans le complexe d’El Hadjar. Cevital, a-t-on encore appris de cette source, avait mandaté deux cabinets de conseil en investissement à savoir, Booz Allen Hamilton et PricewaterhouseCoopers (PwC), pour faire les évaluations nécessaires.

Le management d’ArcelorMittal envisageait la fermeture du site

Ainsi et compte tenu de la rentabilité négative du complexe ces dernières années, PwC avait estimé la valeur nette de 70% des titres d’El Hadjar détenus par ArcelorMittal à 19 millions USD (actif économique). Ce cabinet avait fait d’autres estimations se basant sur le business plan qu’ArcelorMittal avait élaboré au cours du premier semestre 2012 dans le cadre des négociations avec l’Agence nationale de développement de l’investissement (ANDI) sur la convention fiscale qui l’exemptait d’impôts. Or, l’optimisme de ce plan, n’aurait pas convaincu PwC qui l’avait qualifié dans son rapport d’« irréaliste ».Maghreb Emergent a pu consulter ce rapport grâce à une source proche de PwC. Les difficultés d’ArcelorMittal à améliorer la situation sur le complexe, son incapacité à régler les conflits sociaux récurrents, la nécessité tant politique qu’économique d’investir massivement dans le site, avaient amené ce cabinet à conclure qu’« il était envisageable que le management d’ArceloMittal opte pour une solution de sortie ». Et il avait même estimé les coûts de la fermeture du site qui devait coûter 127 millions USD à la multiantionale pour les seules indemnisations des travailleurs.

Sider et Ferphos n’ont pas fait preuve de coopération

Il convient néanmoins de préciser que PwC n’avait pas pu entrer en contact avec les groupes industriels Sider et Ferphos, actionnaires à hauteur de 30% chacun respectivement dans les unités d’Annaba et Tébessa, composant le complexe. Le management de ces deux groupes publics n’avait pas fait preuve de coopération lors de cette première phase d’audit préalable. Une attitude qui aurait amené Issad Rebrab à rompre le processus de négociations. « Rebrab avait ainsi jugé que l’Etat n’aurait pas accepté une reprise du complexe par Cevital », a expliqué un collaborateur du patron de Cevital sous couvert de l’anonymat. Et d’affirmer que « le groupe n’avait même pas formulé une offre et s’est retiré plutôt après une première phase de due diligence ».Le manque de coopération de Sider et Ferphos était-il porteur d’un message à l’intention de Rebrab ? A Cevital, on dit officiellement que c’est un dossier clos et que le groupe n’a pas intérêt à communiquer. Que s’est-il passé ?

L’Etat met 700 millions USD sur la table

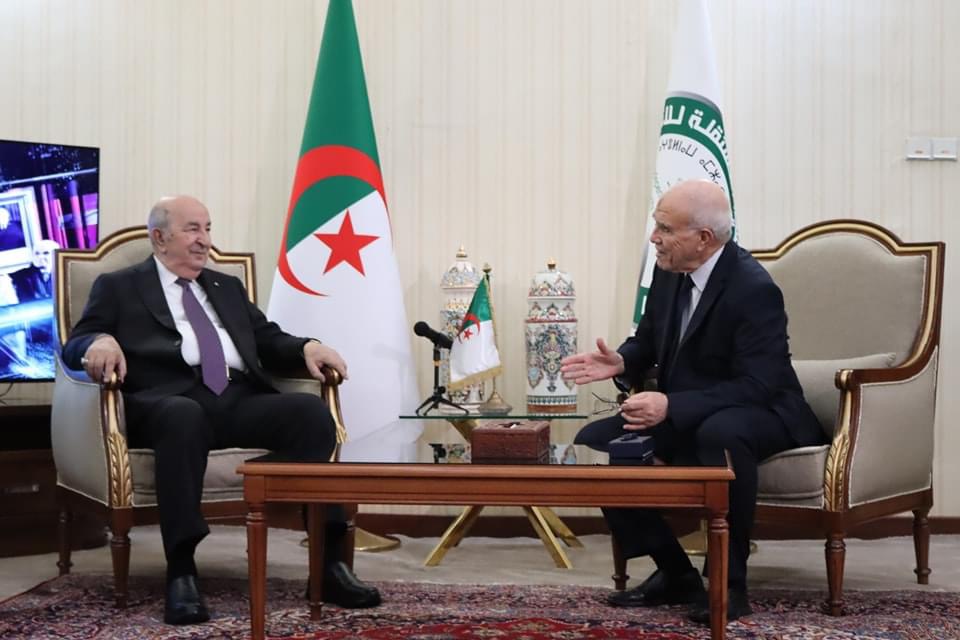

Une offre de l’Etat algérien était intervenue ,par l’intermédiaire de Sider et Ferphos justement, pour faire changer d’avis le géant indien. L’Etat avait surenchéri sur la démarche de Cevital, qui était en passe d’acheter l’ensemble de ses titres pour 23 millions USD, en s’engageant à partager le risque avec ArcelorMittal et financer les investissements nécessaires au redémarrage du complexe. Une cérémonie a ainsi été organisée le 05 octobre 2013 au siège du ministère de l’industrie pour annoncer la reprise par l’Etat algérien du contrôle sur le complexe sidérurgique d’El Hadjar. Un nouveau pacte d’actionnaires était conclu entre ArcelorMittal et le groupe public Sider qui détient désormais 51 % des actions dans le complexe. L’annonce précisait que la multinationale avait cédé au dinar symbolique 21 % de ses actions dans le cadre d’un accord stratégique qui prévoit un plan d’investissement de 763 millions USD devant porter la production du complexe d’un million de tonnes/an à 2,2 millions de tonnes/an à l’horizon de 2017. L’accord stipule un investissement sur fonds propres pour 163 millions dans lequel l’apport d’ArcelorMittal se limite à quelques 80 millions USD, à hauteur de sa nouvelle participation dans le capital : 49%. Le reste sera financé par Sider à hauteur de 83 millions alors que l’Etat garantit l’octroi par des banques locales d’un financement à hauteur de 600 millions USD. Devant la « générosité » de l’Etat, l’offre de Cevital n’avait aucune chance de tenir.

Cevital maintenu hors de la sidérurgie.

Présent à la cérémonie aux côtés du ministre de l’industrie de l’époque, Amara Benyounès, le patron d’ArcelorMittal, Lakshmi Mittall s’était dit « très satisfait ». Et de souligner : « La présence de notre groupe en Algérie était, certes, motivée par la forte demande d’acier dans ce pays mais aussi par le solide cadre incitatif pour les investissements étrangers et aussi par l’excellent partenariat (…) avec Sider». La sortie de Rebrab du Forum des chefs d’entreprises (FCE), accusant des entrepreneurs proches du clan Bouteflika de lui mettre les batons dans les roues, est-elle liée précisément au blocage du projet sidérurgique de Cevital ? Un projet dont il n’a pas pu obtenir les autorisations pour l’implanter à Tizi Ouzou, retardé par la concurrence des Qataris à Jijel en dépit de la règle de préférence nationale et que l’offre du gouvernement est venue saboter à Annaba. Maghreb Emergent n’a pas pu entrer en contact avec les responsables de Sider et du ministère de l’Industrie et des mines pour connaître leurs motivations. ArcelorMittal n’a pas répondu à nos questions . Rebrab, lui, s’était mis à chercher des opportunités à l’international pour concrétiser ses projets .

Une manne financière inespérée

Les pertes opérationnelles accumulées depuis 2008 ont accentué le poids de la dette du complexe d’El Hadjar. Cette dette est liée au prêt d’un montant de 120 millions USD contracté en mars 2012 auprès de la Banque extérieure d’Algérie (BEA) afin de rembourser celui contracté en 2010 et maintenir la trésorerie. En guise de garantie, la BEA avait exigé l’augmentation du capital social de la filiale d’Annaba, passé désormais à 25,4 milliards de DA (317 millions USD) au lieu de 16,5 milliards de DA (206 millions USD) auparavant. Les 56 millions USD qui représentent la part d’ArcelorMittal dans cette augmentation du capital sont mentionnés dans le bilan financier 2013 du groupe comme étant un passif découlant du dernier appel de fonds lancé dans la foulée de l’accord stratégique signé le 5 octobre 2013 avec Sider. Dans ce même bilan, ArcelorMittal précise qu’il a réalisé un gain de 5 millions USD à l’issue de la cession de 21% de ses actions dans la filiale d’Annaba. Un gain résultant de la« décomptabilisation » de l’équivalent de 24 millions USD d’actifs financiers détenus dans cette filiale. En clair, cela le désengage de la dette de cette filiale à hauteur du pourcentage des actions cédées, transmettant sa responsabilité sur l’acquéreur : Sider. C’était une opération financière inespérée pour ArcelorMittal, vu la situation dans laquelle se trouvait le complexe qui a subi de plein fouet le retournement du cycle économique entamé en 2008, en dépit des facilités dont il bénéficie en Algérie : « Exemption fiscale, concession concernant le port d’Annaba (elle court jusqu’à 2017), concession relative aux titres miniers de Boukhadra et Ouanza qui ont valeur d’actifs (elle court jusqu’en 2019) en plus, bien sûr, de ces crédits de type revolving (lignes de crédit à court terme renouvelées en permanence et utilisés dans le financement du besoin en fonds de roulement, Ndlr) ».L.H.

Un complexe au bord de la faillite

L’existence d’un marché national demandeur (3,5 millions de tonnes/an), notamment de ronds à béton pour la construction d’infrastructures n’a pas prémuni le complexe du choc externe de 2008 et la concurrence des pays européens en surcapacité dans un contexte de crise mondiale.

La supression des droits de douanes sur les aciers dès 2009 dans le cadre du démantèlement tarifaire prévu par l’accord d’association avec l’Union européenne avait favorisé les filiales européennes de la multinationale qui s’est tournée vers l’importation pour approvisionner son marché algérien. La production s’est effondrée dès 2008 et en 2012, le complexe était au bord de la faillite. Comme en témoigne les comptes de résultats des années 2009, 2010, 2011 et 2012 d’ArcelorMittal Annaba que Maghreb Emergent a pu consulter sur le rapport établi par PricewaterhouseCoopers (PwC) pour le compte de Cevital. Ces comptes ont été mis à disposition de PwC à l’ouverture d’une dataroomdans les locaux d’ArcelorMittal à Saint-Denis (France), les 25, 26 et 27 juillet 2012. Les capitaux propres d’ArcelorMittal Annaba ont fondu de 2007 à 2012, passant de 30,4 milliards de DA (378 millions USD) à 8,4 milliards de DA (105 millions USD). Ils ne sont positifs que grâce à la réévaluation des actifs intervenue en 2010 dans le cadre de la réforme comptable en Algérie car, ils ne dépassaient pas les 5 milliards de DA (62 millions USD) hors réévaluation alors que la filiale ployait sous une dette de 6,7 milliards de DA (84 millions USD). « Si le complexe manque de compétitivité, c’est parce qu’ArcelorMittal n’a pas respecté ses engagements de 2001 et n’a pas fait assez d’investissements », a indiqué Smain Kouadria, député du Parti des travailleurs (PT) et ex-secrétaire général du syndicat d’ArcelorMittal Annaba jusqu’au mois de mai 2012. L’Etat, a-t-il ajouté, s’attendait à ce que la multinationale fasse des investissements pour moderniser les installations, développer l’activité sidérurgique en Algérie et créer de l’emploi. Mais, ArcelorMittal, a-t-il martelé, n’a pas tenu ses engagements. Avant la signature du nouveau pacte d’actionnaires en octobre 2013, les investissements d’ArcelorMittal se sont limités à 170 millions USD dédiés principalement à la maintenance. La réalisation d’un laminoir ronds à béton en 2004 pour 70 millions USD et la rénovation des actifs d’ArcelorMittal Pipes and Tubes Algeria (un laminoir 14 pouces et un laminoir 8 pouces pour environ 5 millions USD) sont les principaux investissements de capacité réalisés.L.H