La consommation de produits pharmaceutiques est stimulée par le système de santé algérien, qui offre une couverture quasi universelle et une gratuité des soins. Les Algériens ont également directement accès aux médicaments grâce à la carte à puce individuelle CHIFA : lancée en 2007, elle permet de bénéficier du tiers payant dans un réseau de plus de 10 000 pharmacies participantes.

Dans le cadre d’une politique de diversification de son économie et afin de se hisser parmi les grands exportateurs de produits pharmaceutiques, les efforts déployés par l’Algérie pour attirer les investissements étrangers vers son industrie pharmaceutique semblent porter leurs fruits.

Deuxième marché pharmaceutique sur le continent africain après l’Afrique du Sud, avec des ventes annuelles totalisant 3 milliards de dollars, l’Algérie, qui détient des réserves d’hydrocarbures considérables, est particulièrement attrayante pour les groupes pharmaceutiques internationaux.

Avantages comparatifs

La demande de médicaments affiche une croissance à deux chiffres, portée par un ensemble de facteurs divers. La hausse des ventes s’explique en grande partie par la mutation démographique que connait actuellement l’Algérie : le pays, dont la population atteint 39,5 millions d’habitants, enregistre une croissance importante du nombre d’adolescents et de personnes âgées par rapport au reste de la population, selon l’ONU. Le ratio de dépendance démographique, qui désigne la proportion des personnes de moins de 15 ans et de plus de 64 ans par rapport à la population en âge de travailler, était de 52% l’année dernière, selon les chiffres publiés par la Banque Mondiale.

De plus, comme c’est le cas pour de nombreux marchés émergents, l’augmentation du niveau de vie s’est accompagnée d’une transition épidémiologique et les maladies infectieuses ont fait place à des maladies chroniques associées à un mode de vie, tels que le diabète, nécessitant des traitements plus complexes et plus coûteux.

En outre, la consommation de produits pharmaceutiques est stimulée par le système de santé algérien, qui offre une couverture quasi universelle et une gratuité des soins. Les Algériens ont également directement accès aux médicaments grâce à la carte à puce individuelle CHIFA : lancée en 2007, elle permet de bénéficier du tiers payant dans un réseau de plus de 10 000 pharmacies participantes.

Les frais à la charge du patient représentent seulement 20,9% de l’ensemble des dépenses de santé en Algérie, selon l’Institut de Prospective Economique du Monde Méditerranéen (IPEMED), un chiffre bien moins élevé qu’en Tunisie (39,8%) ou qu’au Maroc (53,5%).

Priorité au marché intérieur

La législation interdisant l’importation des médicaments qui sont déjà produits en Algérie, introduite en 2008 puis étendue en 2012, joue un rôle important de moteur de croissance.

« L’impact clé des mesures visant à réduire les importations consistera en une accélération de la production locale de produits pharmaceutiques, » a déclaré à OBG Habib Bennaceur, directeur Afrique du Nord et de l’Ouest du groupe pharmaceutique multinational AstraZeneca.

Les importations de produits pharmaceutiques ont chuté de 24,7% au cours des neuf premiers mois de l’année 2015, pour s’établir à 1,37 milliard de dollars, selon l’Office National des Statistiques algérien.

Le prix des médicaments importés évolue également à la baisse, selon le Ministère de la Santé, de la Population et de la Réforme Hospitalière (MSPRH), suite à des négociations avec des entreprises pharmaceutiques. Un nouveau système de tarification a été adopté, basé sur la comparaison des prix à l’international et destiné à obtenir les meilleurs prix pour l’Algérie.

Entre temps, la production nationale a enregistré une hausse considérable, à hauteur de 41% l’an dernier, selon des chiffres publiés par le MSPRH, tandis que le nombre d’usines et d’unités de production du secteur pharmaceutique installées dans le pays est désormais de 132, et que 230 nouveaux projets sont en cours de réalisation.

Liens stratégiques

Selon la société de services informatiques à destination du secteur de santé, IMS Health, près de 30 grands fabricants de médicaments sont déjà implantés sur le marché algérien, dont le groupe français Sanofi Aventis, le géant britannique GlaxoSmithKline, Hikma Pharmaceuticals de Jordanie et le Danois Novo Nordisk. Si traditionnellement la chaine logistique a été dominée par des groupes français, les entreprises chinoises et indiennes jouent désormais un rôle plus important, selon les médias.

Les acteurs étrangers – qui en vertu de la législation actuelle sont limités à une participation de 49%- sont également tenus d’accepter les prix fixés par l’Etat pour ce qui est des médicaments, ainsi que de réduire progressivement les importations et de stimuler la production locale, en particulier en matière de génériques.

Dans le cadre d’une politique d’accroissement du transfert de technologies et de l’innovation dans les secteurs pharmaceutique et biotechnologique, l’Etat algérien encourage les entreprises à s’installer dans les parcs dédiés, tel que le parc technologique de Sidi Abdallah et le parc industriel à Constantine, qui abrite déjà près de 20 usines pharmaceutiques.

Augmenter la production locale

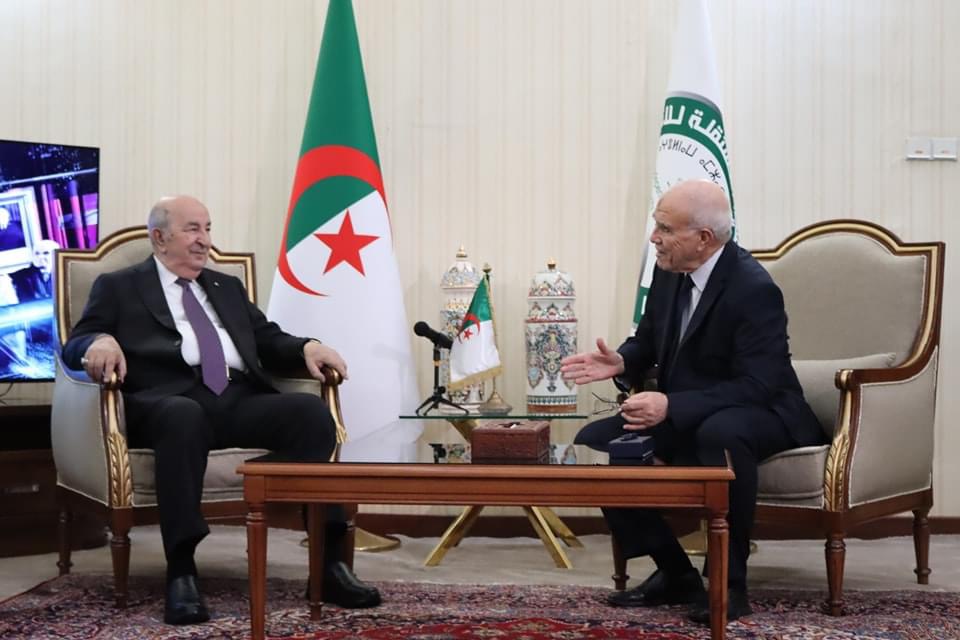

Au mois d’août, le Premier Ministre Abdelmalek Sellal a appelé le plus grand acteur algérien du secteur, le groupe public SAIDAL, à accroitre sa production de manière à assurer au moins 30% de la production nationale. Sellal a également indiqué que des partenariats avec des laboratoires étrangers, en particulier ceux qui sont spécialisés dans des technologies médicales de pointe, pourraient aider SAIDAL à atteindre cet objectif.

Les annonces faites ces derniers mois par plusieurs acteurs du secteur et visant de grands investissements à destination de leurs activités en Algérie devraient étayer les efforts du gouvernement visant à accroître la production locale et à gagner des parts de marché.

Début juin, AstraZeneca a annoncé un projet de construction d’une nouvelle usine, pour un coût de 125 millions de dollars, qui fabriquera des médicaments de cardiologie, de cancérologie, de gastroentérologie et de diabétologie dans le cadre d’un partenariat 49:51% avec deux entreprises algériennes, Salhi et Hasnaoui. La date de livraison de l’usine est prévue pour le premier semestre de 2017.

Quelques semaines plus tard, Sanofi a révélé son intention d’investir 70 millions d’euros dans une troisième usine dans le pays, sa plus grande usine en Afrique à ce jour. D’après des communiqués du groupe, l’usine aura une capacité de production de quelque 100 millions d’unités par an, soit près de 80% du volume actuellement distribué par Sanofi en Algérie.

Signe de l’intérêt croissant de la part d’acteurs non-européens, le fabricant indien Cipla a annoncé au mois d’octobre son intention d’établir une joint-venture 40/60% – le reste des parts sera détenu par un consortium algérien mené par Biopharm – afin de fabriquer des produits respiratoires. La joint-venture compte investir jusqu’à 15 millions de dollars dans une nouvelle unité de production dans le pays.