Les PME algériennes buttent sur la faiblesse de leurs fonds propres pour grandir. Le capital investissement peut remédier à cela. Mais il peine à décoller en Algérie. Pourquoi ? La rencontre de ce mardi, des « Matinales de CARE », le think-tank de l’entreprise s’est penché sur la question.

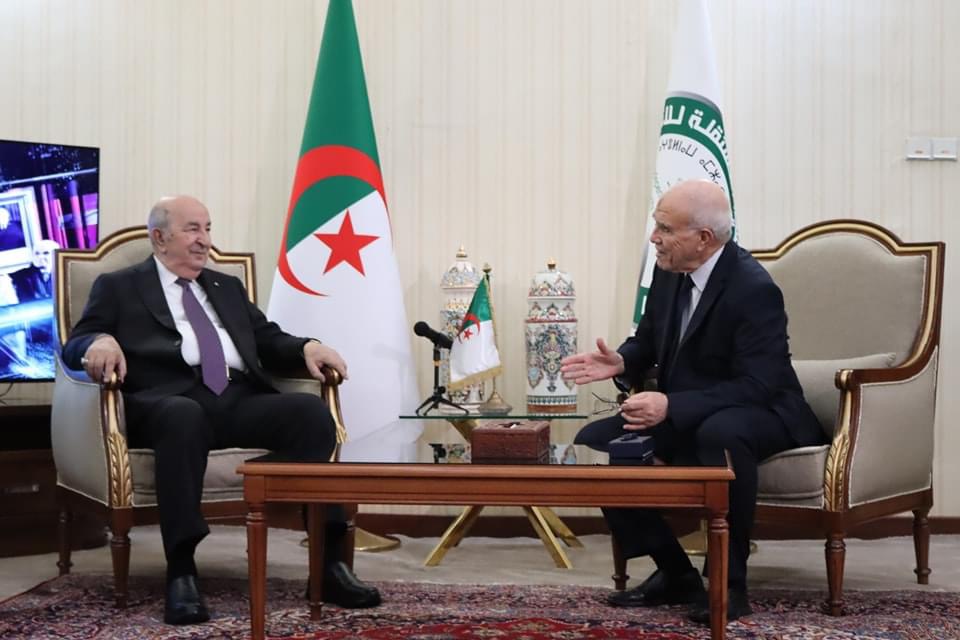

Le débat organisé, ce mardi, par le Cercle d’Action et de réflexion autour de l’entreprise (CARE) sur le rôle des investisseurs institutionnels dans le financement de l’économie et de l’entreprise était très attendu. De nombreux chefs d’entreprises présents connaissent intimement cette problématique universelle : la croissance molle, faute de financements.

Arrivée à un certain stade de son développement, la PME a besoin des fonds pour passer un nouveau cap et pérenniser son activité. Des besoins en liquidités que ni les crédits bancaires, trop lents à obtenir, ni les capitaux propres, trop souvent insuffisants, ne sont en mesure de satisfaire.

L’option du capital-investissement, (private equity en anglais), évoquée auparavant dans d’autres activités de CARE revient comme une option à explorer. Elle était censée se « propager » avec la décision du gouvernement, en 2011 dans le sillage du printemps arabe, pour doter 48 fonds de wilaya, en plus du Fonds national d’Investissement (FNI). La formule tarde à se déployer et le capital risque reste marginal dans le financement des PME.

100 millions de dinars pour une société de gestion

Plusieurs raisons sont derrières cet échec selon Yazid TAALBA, DG de Maghrebinvest Algérie, l’un des fonds d’investissement les plus actifs sur le marché national. En premier, une erreur de distinction qui a mis à mal l’effort de réglementation de l’activité par les pouvoirs publics, pour faciliter l’application du métier de capital-investisseur. La loi algérienne « souffre de quelques manquements, » estime Taalba. Principalement celui de la non-distinction par les autorités, entre le fonds en lui même et la société de gestion qui le conduit.

La loi en Algérie exige, en effet, un minimum de 100 millions de dinars (plus de 900 000 euros) pour la création d’une société de gestion. Une somme considérable que les professionnels de l’investissement ont souvent du mal à réunir. Ce qui bloque considérablement la création de fonds privés algériens.

Les délais, trop longs, de rapatriement de dividendes et le peu de moyens existants pour sortir du capital de l’entreprise sont d’autres obstacles devant la venue de fonds d’investissement étrangers. L’allusion est faite ici à la faible capacité de la bourse d’Alger à supporter la mobilité du capital investissement entre les entreprises.

Expertise sectorielle

Le débat des matinales de CARE a permis de mettre en lumière les autres avantages pour les entreprises, de recourir à l’apport du capital-investissement. Ce dernier ne se compte pas uniquement en unités monétaires. L’investisseur apporte aussi son expertise sectorielle et son savoir-faire managérial afin de restructurer la société ciblée et optimiser ses performances. « Un plus » que n’apportent pas toujours les fonds publics algériens gouvernés par d’anciens banquiers et peu au fait du fonctionnement de l’entreprise, selon les intervenants.

La vision de court terme des managers des fonds d’investissement publics a également été pointée, lors de cette rencontre. Mais les ménages portent, eux aussi, une part de responsabilité dans la non-émergence des fonds privés algériens, à cause de leur tendance grégaire à préférer encore investir leur épargne dans l’immobilier ou les activités commerciales.

Les privés invités à prendre le risque

L’épargne des ménages n’est pas rassurée par le risque de perte financière que peut subir l’entreprise. L’un des intervenants a profité du débat qui a suivie l’intervention de Mr TAALBA pour rappeler que c’est aux acteurs du secteur privé d’agir en pionniers et de s’engager dans la bataille pour combler le vide laissé par l’Etat et rassurer les investisseurs potentiels, « quitte à subir des pertes ». L’exemple de City Bank, première banque étrangère à s’implanter en Algérie a été cité. Elle a du attendre 5 années pour pouvoir commencer à rapatrier des dividendes. Vu que la législation algérienne de l’époque ne le permettait pas au moment de l’investissement initial.