Par : Abderrahmane Mebtoul : Professeur des universités et expert international

Depuis la déclaration du Ministre de l’Energie du Nigeria et récemment de l’ambassadeur à Alger, nous assistons à des déclarations sans analyses sérieuses sur le fameux gazoduc Algérie Nigeria. Pour ne pas renouveler les erreurs du passé de déclarations sans lendemain, il s’agit d’analyser ce dossier sans passion devant privilégier uniquement les intérêts de l’Algérie objet ce cette présente contribution.

La faisabilité du projet du gazoduc Nigeria Europe, doit tenir compte des nouvelles mutations gazières mondiales pour évaluer sa rentabilité car les lettres d’intention ne sont pas des contrats définitifs. Comme le démontre une importante étude de l’IRIS du 19 août 2021, le gazoduc reliant le Nigeria à l’Europe principal client qui doit se prononcer également sur ce projet, est l’objet d’enjeux géostratégiques importants pour la région. D’où l’importance d’avoir une vision économique froide sans sentiments pour sa rentabilité, surtout en ces moments de graves tensions financières.

1.-Le secteur de l’Energie au Nigeria est marqué par le poids dominant de l’industrie pétrolière et gazière, procurant 75 % des recettes du budget national et 95 % des revenus d’exportation et les réserves prouvées de gaz naturel sont estimées à 5.300 milliards de mètres cubes gazeux. Les autorités nigériennes doivent éclairer définitivement leurs positions concernant le projet du gazoduc soit l’Algérie ou le Maroc, assistant à des déclarations contradictoires.

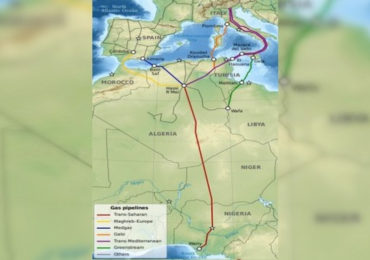

Le gazoduc Maroc-Nigéria dont le cout est estimé par l’IRIS entre 25/30 milliards de dollars, entre 5 et 10 milliards de dollars de plus que celui passant par l’Algérie avec des avantages des canalisations existantes reliant l’Europe via Transmed via Italie et Medgaz via Espagne, dont la durée de réalisation entre 8/10 ans devrait mesurer environ 5 660 kilomètres de long. Il longerait la côte Ouest Africaine en traversant ainsi 14 pays : Nigéria, Bénin, Togo, Ghana, Côte d’Ivoire, Liberia, Sierra Leone, les trois Guinée, la Gambie, le Sénégal, la Mauritanie et le Maroc. Ce projet a été annoncé en Décembre 2016, lors de la visite d’État du souverain marocain au Nigéria. En Mai 2017, des accords de coopération ont été signés à Rabat pour engager les deux parties à parrainer une étude de faisabilité (terminée en Juillet 2018) ainsi qu’une pré-étude des détails (FEED) réalisée au 1er trimestre 2019.

Dans la phase de pré-études, il s’agit pour les États traversés et la CEDEAO de signer des accords relatifs à sa construction mais aussi de valider les volumes de gaz disponibles pour l’Europe et d’entamer les discussions avec les opérateurs du champ « Tortue » (ressources gazières) au large du Sénégal et de la Mauritanie (ces deux pays ont signé un accord en décembre 2018 afin d’exploiter en commun le champ gazier Tortue-Ahmeyim et approcher des clients européens. Ce projet a pour but de connecter les ressources gazières nigérianes à différents pays africains, existant déjà deux gazoducs dans la zone Afrique du Nord-Ouest, le «West African Gas Pipeline », qui relie le Nigéria au Ghana, en passant par le Bénin et le Togo, et le gazoduc Maghreb-Europe (également nommé « Pedro Duran Farell ») qui relie l’Algérie à l’Europe via l’Espagne (Cordoue) en passant par le Détroit de Gibraltar et le Maroc. Concernant le gazoduc Nigeria Algérie de 4128 km , d’un coût estimé par la commission européenne qui est passé de 5 milliards de dollars au début de l’entente à 19/20 milliards de dollars pour une durée de réalisation minimum 5 année après le début du lancement, ,d’une capacité annuelle de trente milliards de mètres cubes devant partir de Warri au Nigeria pour aboutir à Hassi RMel, en passant par le Niger dont l’idée a germé dans les années 1980, l’accord d‘entente ayant été signé le 03 juillet 2009.

Le 21 septembre 2021 le ministre nigérian de l’Énergie a déclaré dans une interview accordée à la chaîne de télévision CNBC Arabia en marge de la conférence Gastech que son pays a commencé à mettre en œuvre la construction d’un gazoduc pour transporter du gaz vers l’Algérie. Rappelons qu’actuellement, les exportations de l’Algérie se font grâce au GNL qui permet une souplesse dans les approvisionnements des marchés régionaux pour 30% et par canalisation pour 70%. L’Algérie possède trois canalisations. Le TRANSMED, la plus grande canalisation d’un looping GO3 qui permet d’augmenter la capacité de 7 milliards de mètres cubes auxquels s’ajouteront aux 26,5 pour les GO1/GO2 permet une capacité de 33,5 milliards de mètres cubes gazeux. Il est d’une longueur de 550 km sur le territoire algérien et 370 km sur le territoire tunisien, vers l’Italie. Nous avons le MEDGAZ directement vers l’Espagne à partir de Beni Saf au départ d’une capacité de 8 milliards de mètres cubes gazeux qui après extension prévu courant 2021 la capacité sera portée à 10 milliards de mètres cubes gazeux.

Nous avons le GME via le Maroc dont l’Algérie a décidé d’abandonner, dont le contrat s’étant achevé le 31 octobre 2021, d’une longueur de 1300 km, 520 km de tronçon marocain, la capacité initiale étant de 8,5 milliards de mètres cubes ayant été porté en 2005 à 13,5 de milliards de mètres cubes gazeux. Ce projet est stratégique pour l’Algérie selon différents rapports du Ministère de l’Energie afin de pouvoir honorer ses engagements internationaux en matière d’exportation de gaz les réserves de gaz traditionnel pour l’Algérie, pour une population dépassant 44 millions d’habitants ( pour le gaz de schiste troisième réservoir mondial 19.800 milliards de mètres cubes gazeux, selon un rapport US), mais pas pour demain pour différentes raisons techniques, financières et politiques, les banque internationales étant de plus en plus réticentes à financer ce genre de projets . Aussi, pour les équilibres financiers avec la forte consommation intérieure et le désinvestissement dans ce secteur quelle politique mener pour pouvoir exporter encore horizon 2030 où la consommation intérieure dépassera les exportations actuelles expliquant la décision récente du président de la république du 21 novembre 2021) d’axer sur les énergies renouvelables pour subvenir à la consommation intérieure où nous assistons à une décroissance de la production et des exportations en volume physique du pétrole/gaz traditionnel .

Les réserves de pétrole sont évaluées selon la déclaration du ministre algérien de l’Energie début 2020 à 10 milliards de barils et entre 2200 et 2500 milliards de mètres cubes gazeux pour le gaz traditionnel, la consommation intérieure dépassant les exportations actuelles horion 2030, expliquant d’ailleurs que l’Algérie profite peu des remontées exceptionnelles des prix en 2021 puisque selon le rapport de l’OPEP , la production est passée de plus de 1,2- 1,5 millions de barils/j entre 2007/2008 à environ 950.000 barils/j exportations se situant à environ à 500.000 barils/j et pour le gaz les exportations étaient de 65 milliards de mètres cubes gazeux à seulement 40 dollars le MBTU en 2020, espérant 43/44 pour 2021, du fait de la forte la consommation intérieure, près de 40/50% de la production pour le pétrole et le gaz entre 2019/2020 et devant s’accélérer entre 2021/2030, laissant peu pour les exportations.

2.-La rentabilité du projet Nigeria Europe, suppose cinq conditions. Premièrement, la mobilisation du financement, alors que les réserves de change sont à un niveau relativement faible au 01 janvier 2021, pour l’Algérie de 48 milliards de dollars pour 44 millions d’habitants, le Maroc 36 milliards de dollars pour 37 millions d’habitants et le Nigeria 33 milliards de dollars pour 210 millions d’habitants. Le Nigeria et l’Algérie traversant une crise de financement, devant mpliquer des groupes financiers internationaux, l’Europe principal client et sans son accord et son apport financier il sera difficile voire impossible de lancer ce projet.

Deuxièmement, l’évolution du prix de cession du gaz car comme le souligne le PDG de Sonatrach, Intervenant lors du Forum de la Chaîne 1 de la Radio nationale, le 12 septembre 2021 a précisé que la faisabilité est liée à l’étude du marché au vu de la baisse du prix du gaz, ce qui pourrait, selon Sonatrach , « influer sur la prise de décision de lancer un tel investissement », d’où la démarche de lancer une étude du marché pour déterminer la demande sur le gaz avant de trancher sur l’opportunité de s’engager dans ce projet ». Cette faisabilité implique la détermination du seuil de rentabilité en fonction de la concurrence d’autres producteurs, du cout et de l’évolution du prix du gaz.

Troisièmement, la sécurité et des accords avec certains pays, le projet traverse plusieurs zones alors instables et qui mettent en péril sa fiabilité avec les groupes de militants armés du Delta du Niger qui arrivent à déstabiliser la fourniture et l’approvisionnement en gaz, les conséquences d’une telle action, si elle se reproduit, pourraient être remettre en cause la rentabilité de ce projet. Il faudra impliquer les États traversés où il faudra négocier pour le droit de passage (paiement de royalties) donc évaluer les risques d’ordre économique, politique, juridique et sécuritaire.

Quatrièmement, pour la faisabilité du projet NIGAL la demande future sera déterminante, la production mondiale de gaz naturel s’étant élevée à 3 890 milliards de m3 (Gm3) en 2020 selon Cedigaz, soit 115 Gm3 de moins qu’en 2019 (- 2,9%), environ 22% du Mix énergétique et surtout la demande européenne où sa dépendance pourrait atteindre, , près de 70 % de la consommation totale d’énergie, soit 70 % pour le gaz naturel, 80 % pour le charbon et 90 % pour le pétrole, selon les estimations de la Commission européenne.

Cinquièmement, la concurrence internationale qui influe sur la rentabilité de ce projet. Les réserves avec de bas coûts, sont de 45.000 pour la Russie, 30.000 pour l’Iran et plus de 15.000 pour le Qatar sans compter l’entrée du Mozambique en Afrique (4500 de réserves). Ne pouvant contourner toute la corniche de l’Afrique, outre le coût élevé par rapport à ses concurrents, le fameux gazoduc Sibérie-Chine, le Qatar et l’Iran, proches de l’Asie, avec des contrats avantageux pour la Chine et l’Inde, le gazoduc Israël-Europe en activité vers 2025, les importants gisements de gaz en Méditerranée (20.000 milliards de mètres cubes gazeux) expliquant les tensions entre la Grèce et la Turquie. Et l’Algérie est concurrencée même en Afrique, avec l’entrée en Libye, réserves d’environ 2000 milliards de mètres cubes non exploitées, et les grands gisements au Mozambique (plus de 4.500 milliards de mètres cubes gazeux), sans compter le Nigeria avec ses GNL.

Outre les USA, premier producteur mondial avec le pétrole/gaz de schiste, avec de grands terminaux, ayant déjà commencé à exporter vers l’Europe, nous avons la concurrence en provenance de la mer Caspienne dont gazoduc Trans Adriatic Pipeline (818 km ) concurrent direct de Transmed, qui achemine le gaz à partir de l’Azerbaïdjan qui traverse le nord de la Grèce, l’Albanie et la mer Adriatique avant de rallier, sur 8 km, la plage de Melendugno au sud-est de l’Italie, opérationnel pouvant transférer l’équivalent de 10 milliards de mètres cubes par an. Mais le le plus grand concurrent de l’Algérie sera la Russie, avec des coûts bas où la capacité du South Stream de 63 milliards de mètres cubes gazeux, du North Stream1 de 55 et du North Stream2 de 55 milliards de mètres cubes gazeux, soit au total 173 milliards de mètres cubes gazeux en direction de l’Europe (Conférence/débats du Pr Abderrahmane Mebtoul, à l’invitation de la Fondation allemande Friedrich Ebert et de l’Union européenne 31 mars 2021).

Ne pouvant contourner toute la corniche de l’Afrique, outre le coût élevé par rapport à ses concurrents, le fameux gazoduc Sibérie Chine, le Qatar et l’Iran proche de l’Asie avec des contrats avantageux pour la Chine et l’Inde , le marché naturel de l’Algérie, en termes de rentabilité, étant l’Europe où la part de marché de l’Algérie face à de nombreux concurrents , en Europe est en baisse où selon le site « Usine Nouvelle », la Russie fournit 36% du gaz importé par l’Europe, la Norvège (23%), les autres fournisseurs de GNL (10%) et l’Algérie environ 8%.

3.-Avec les tensions budgétaires que connaît l’Algérie, il y a lieu de ne pas renouveler l’expérience malheureuse du projet GALSI, Gazoduc Algérie–Sardaigne–Italie, qui devait être mis en service en 2012, d’un coût initial de 3 milliards de dollars et d’une capacité de 8 milliards de mètres cubes gazeux, devant approvisionner également la Core. Il a abandonné par l’Algérie suite à l’offensive du géant russe Gazprom, étendant ses parts de marché, avec des pertes financières de Sonatrach ayant consacré d’importants montants en devises et dinars pour les études de faisabilité (conférence à la chambre de commerce en Corse A.Mebtoul en 2012 sur le projet Galsi). Évitons ces déclarations utopiques où avec toutes les contraintes bureaucratiques que n’ont pas levées tous les codes d’investissement depuis l’indépendance politique, que si des projets hautement capitalistiques sont lancés en janvier 2022 , ils ne seront ne sera rentables qu’entre 2027/2030 comme la pétrochimie, le fer de Gara Djebilet ou le phosphate de Tebessa. En effet, le gouvernement prévoit un nouveau code d’investissement en Algérie, après tant d’autres qui ont eu peu d’impact sur la production et exportation hors hydrocarbures, ayant peu attiré les investisseurs étrangers, excepté par le passé, dans le segment des hydrocarbures, mais avec une chute depuis 2018.

Malgré le dérapage du dinar pour ne pas dire dévaluation de 5 dinars vers les années 1970/1973 de 80 dollars entre 2000/2004 et actuellement entre 137/138 dinars un dollar cela n’a pas permis de dynamiser les exportations hors hydrocarbures où plus de 97% avec les dérivées des entrées en devises proviennent des hydrocarbures, le rapport Sonatrach 2020 donnant 2 milliards de dollars et pour 2021 le montant est plus important et sur les 4 à 5 milliards de dollars prévus ne laissant aux autres rubriques moins de 2 milliards de dollars pour fin 2021. En plus pour une appréciation objective, doit être tenu compte , pas seulement de la valeur, certaines produits comme les engrais et d’autres ayant vu leurs prix augmenter au niveau du marché international entre 30/50% mais du volume , les volumes ( en kg ou en tonnes) des produits exportés, la seule référence pour voir s’il y a eu réellement augmentation des exportations et performances des entreprises algériennes.

Et pour la balance devises nette pour l’Algérie, il y a lieu de soustraire les matières premières importées en devises les subventions comme le prix de cession du gaz pour certaines unités exportatrices à un prix largement inférieur à l’international, et des exonérations fiscales. Évitons donc d’induire en erreur le président de la république par un langage de vérité si l’on veut éviter les erreurs du passé. Ainsi, si les projets du fer de Gara Djebilet et du phosphate de Tebessa commencent leur production en 2022, l’investissement de ces deux projets étant estimées à environ 15 milliards de dollars ainsi que le projet du gazoduc Algérie dont le coût est estimé par l’Europe principal client entre 19/20 milliards de dollars, la rentabilité ne se fera que dans 5/7 ans. Sans compter d’autres dépenses dont l’investissement dans le port de Cherchell estimé à 5/6 milliards de dollars sous réserve de la maîtrise des coûts de ces projets ayant assisté par le passé à des réévaluations répétées et où trouver tout ce capital argent dont une large fraction est en devises. Comment dès lors vouloir attirer les investisseurs alors que selon le premier ministre environ de 2 500 projets d’investissement sont en attente de l’aval du Conseil national de l’investissement (CNI). Mais, il faudrait comptabiliser d’autres projets qui ne passent pas par le conseil national d’investissement à l’ ANDI. L’ANSEJ, la CNAC et l’ANGEM, organe sous différentes tutelles ministérielles alors qu’ils ont le même objectif, densifier le tissu économique. Cela n’est pas propre l’investissement puisque pour les énergies renouvelables, nous avons le ministère de l’Energie à travers Sonelgaz et Sonatrach, un commissariat aux énergies renouvelables en plus d’un ministère de la transition énergétique, en plus de la léthargie du conseil national de l’Energie , toutes ces structures sans objectifs précis qui se télescopent montrant le manque de coordination Cela n’est que la résultante de la restriction drastique des importations sans câblage, devant savoir quel est le taux d’intégration de ces 2500 projets.

Car en plus du scénario interminable des importations de voitures qui ne voit pas le jour, des augmentations de prix des voitures d’occasion de 100% , avec le risque d’accidents du fait de la pénurie de pièces détachées, de certains médicaments et biens d’autres produits accélérant le processus inflationniste ( déséquilibre offre/demande) , cela est la résultante de la restriction drastique des importations afin de préserver les réserves de change qui ont paralysé la majorité de l’appareil de production. Et si ces 2500 projets sont calqués sur la structure économique actuelle où 85% des matières premières sont importées en devises, entreprises publiques et privées en plus de l’importation des équipements en devises, avaient été réalisés , le scénario le plus probable aurait été l’épuisement des réserves de change fin 2021,qui sont passées de 194 milliards de dollars au 01 janvier 2014 à 48 fin 2020 et 44 fin mai 2021.

L’attrait de l’investissement à forte valeur ajouté ne saurait résulter de lois mais d’une réelle volonté politique allant vers de profondes réformes, une stabilité du cadre juridique et monétaire permettant la visibilité et que les pays qui attirent le plus les IDE n’ont pas de codes d’investissement. Mon expérience et mes contacts internationaux aux plus hauts niveaux, montrent que le temps est terminé des relations personnalisées entre chefs d’Etat ou de ministres à ministres dans les relations internationales où dominent les réseaux décentralisés, que dans la pratique des affaires n’existent pas de sentiments mais que des intérêts et que tout investisseur est attiré par le profit qu’il soit américain, chinois, russe, turc ou européen. Il appartient à l’Etat régulateur , stratégique en économie de marché, comme un chef d’orchestre de concilier les coûts privés et les coûts sociaux . C’est par la méconnaissance des nouvelles règles qui régissent le commerce international qui explique les nombreux litiges internationaux avec des pertes se chiffrant en dizaines de millions de dollars.

En conclusion, fortement dépendante des hydrocarbures, est avant tout un pays gazier qui lui procure avec les dérivées plus de 33% de ses recettes en devises, devra donc être attentif aux mutations gazières mondiales ( voir analyse développée par Pr A. Mebtoul dans la revue internationale gaz d’aujourd’hui Paris 2015 sur les mutations mondiales du marché gazier ). La part du GNL représentant en 2020 plus de 40 % de ce commerce mondial contre 23 % à la fin des années 1990, n’est pas un marché mondial mais un marché segmenté par zones géographiques alors que le marché pétrolier est homogène, du fait de la prépondérance des canalisations, étant impossible qu’il réponde aux mêmes critères. Pour arriver un jour à un marché du gaz qui réponde aux normes boursières du pétrole (cotation journalière) , il faudrait que la part du GNL passe à plus de 80%. D’ici là, car les investissements sont très lourds, tout dépendra de l’évolution entre 202122030/2040, de la demande en GNL qui sera fonction du nouveau modèle consommation énergétique mondial qui s’oriente vers la transition numérique et énergétique avec un accroissement de la part du renouvelable, de l’efficacité énergétique et entre 2030/2040 de l’hydrogène qui déclassera une grande part de l’énergie transitionnelle. Le monde s’oriente en 2021/2030, inéluctablement, vers un nouveau modèle de consommation énergétique fondé sur la transition énergétique. L’énergie, autant que l’eau, est au cœur de la souveraineté des États et de leurs politiques de sécurité. Les nouvelles dynamiques économiques modifieront les rapports de force à l’échelle mondiale et affectent également les recompositions politiques à l’intérieur des États comme à l’échelle des espaces régionaux’. La stratégie gazière mondiale et notamment en Méditerranée principal ,marché de l’Algérie, où la concurrence est acerbe, ne devant jamais oublier que dans la pratique des affaires et des relations internationales n’existent pas de sentiments mais, que des intérêts, chaque pays défendant ses intérêts propres.